Revenu net distribuable (DNI) - Définition, calcul et importance

Publié: 2022-07-18Table des matières

Qu'est-ce que le Revenu Net Distribuable (DNI) ?

Le revenu net distribuable (DNI) est le revenu net d'une société qui est disponible pour distribution à ses actionnaires. Il s'agit du revenu qu'une fiducie alloue à ses bénéficiaires après déduction de toutes les dépenses, taxes et autres éléments du revenu net distribuable (DNI). Le DNI peut également être appelé flux de trésorerie distribuable ou bénéfice distribuable. Le DNI est un sous-ensemble du revenu imposable et n'inclut pas les gains en capital ou d'autres éléments qui ne doivent pas être distribués actuellement.

En d'autres termes, le montant maximal imposable perçu par un porteur de parts ou un bénéficiaire est appelé Résultat Net Distribuable. Ce chiffre a été limité pour éviter les cas de double imposition. En conséquence, tout montant supérieur au DNI est exonéré d'impôt.

Le code fiscal des États-Unis définit le DNI comme « le revenu imposable de toute société qui doit être distribué actuellement en raison d'une obligation de cette société en vertu d'un accord ou d'une fiducie. Le bénéfice net distribuable est le montant du bénéfice net d'une société qui est disponible pour distribution aux actionnaires. Ce montant est déterminé du point de vue de l'impôt sur le revenu en tenant compte de la valeur économique des actifs et des passifs de la société.

Le revenu net distribuable est généralement déclaré dans la déclaration de revenus d'une société. Le montant maximum imposable du résultat net distribuable est le moindre du résultat net de la société ou de son résultat imposable. Les intérêts créditeurs ne sont pas inclus dans le résultat net distribuable.

Signification du terme Résultat Net Distribuable

L'IRS classe le revenu net distribuable comme un calcul de l'avantage économique découlant d'une distribution à un bénéficiaire. Le paiement est fait à un bénéficiaire d'une succession ou d'une fiducie de revenu, ce qu'on appelle une distribution. DNI fournit aux bénéficiaires une source stable de liquidités tout en minimisant les charges fiscales de la fiducie.

Le bénéfice net distribuable est généralement calculé par action et peut être versé sous forme de dividendes, de rachats d'actions ou d'autres formes de distributions. Le DNI est une mesure clé qui est étroitement surveillée par les analystes et les investisseurs lors de l'évaluation des fiducies, car elle donne un aperçu de la capacité de la fiducie à générer des revenus et à effectuer des distributions aux bénéficiaires.

Les successions et les fiducies non cédantes, comme les particuliers, doivent produire des déclarations de revenus. Le constituant — la personne ou l'entité qui a établi la fiducie — continue de financer une fiducie non constituante. Mais ce type de fiducie fonctionne indépendamment du constituant, qui cède le contrôle des actifs à la fiducie.

Le revenu de ces fiducies est imposé au niveau de l'entité ou du bénéficiaire. Le niveau d'imposition varie selon qu'il est réparti sur le montant initial ou sur le revenu disponible, et s'il est distribué aux bénéficiaires.

Les successions et les fiducies sont autorisées à déduire le revenu net distribuable ou la somme des revenus de la fiducie devant être distribuée – selon le plus petit des deux – en vertu du code fiscal américain afin d'éviter la double imposition sur le revenu. Une fiducie de revenu comptabilise les revenus comme un montant transféré aux investisseurs. C'est le montant qui sera envoyé à un bénéficiaire avec une fiducie successorale.

Calcul du DNI

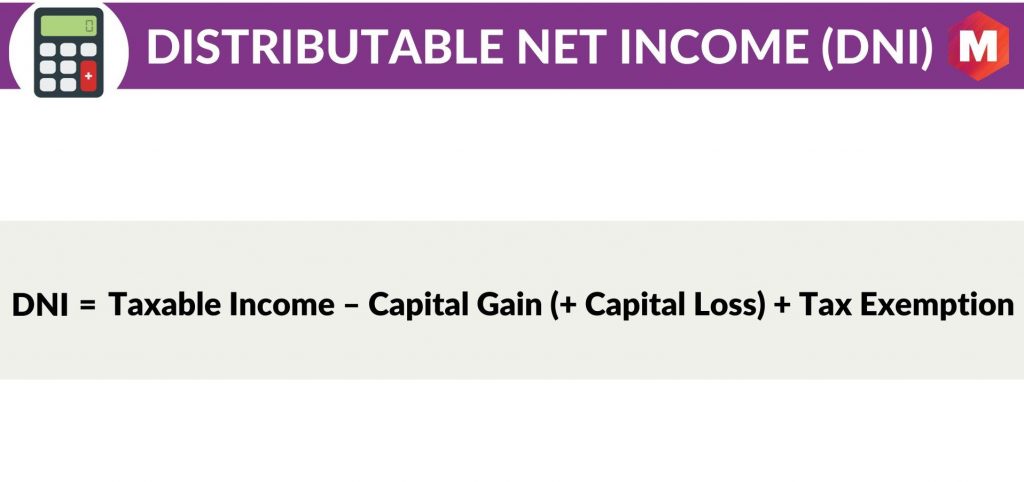

La formule de DNI est

Résultat Net Distribuable (RDN) = Revenu Imposable – Plus-value (+ Moins-value) + Défiscalisation

Ici

- Revenu imposable = Revenu total – Dépenses totales

- Gain en capital = Vente de placements - Prix d'achat des placements

- Perte en capital = Vente de placements - Distributions de gains en capital

- Exonération fiscale = Toute déduction autorisée par le code IRS qui réduit le revenu imposable

Pourquoi le calcul du DNI est-il important ?

Le DNI est important car il représente le montant d'argent qu'une entreprise peut légalement distribuer aux actionnaires sous forme de dividendes. Le revenu net distribuable est calculé après avoir pris en compte des éléments tels que les impôts sur le revenu et d'autres dépenses qui peuvent être exigées par la législation locale applicable.

Le DNI peut être positif ou négatif. Un DNI positif indique que la société dispose de liquidités distribuables disponibles pour distribution aux actionnaires, tandis qu'un DNI négatif indique que la société ne dispose pas de suffisamment de liquidités distribuables pour couvrir ses obligations de distribution.

Le DNI est une mesure importante pour les investisseurs axés sur le revenu, car il donne un aperçu de la capacité d'une entreprise à générer des revenus et à effectuer des distributions aux actionnaires. Le bénéfice net distribuable est généralement calculé par action et peut être versé sous forme de dividendes, de rachats d'actions ou d'autres formes de distributions.

Bien que le DNI soit une mesure clé pour les investisseurs axés sur le revenu, il est important de se rappeler que le DNI n'est pas la même chose que le flux de trésorerie d'exploitation (CFFO). Le CFFO est une mesure de la capacité d'une entreprise à générer des flux de trésorerie à partir de ses activités d'exploitation, tandis que le DNI est une mesure de la capacité de l'entreprise à générer des revenus distribuables aux actionnaires.

Bénéfice net distribuable et bénéfice comptable en fiducie

Le DNI n'est pas la même chose que le revenu comptable de la fiducie (TAI). Le TAI est une mesure du revenu net d'une fiducie qui est disponible pour distribution aux bénéficiaires, après prise en compte de toutes les dépenses de la fiducie.

Le bénéfice net distribuable, quant à lui, est une mesure du bénéfice net d'une société qui est disponible pour distribution aux actionnaires.

La différence entre DNI et TAI est que TAI inclut les dépenses de la fiducie, contrairement à DNI.

Bien que les deux mesures soient importantes, le TAI est généralement plus pertinent pour les investisseurs dans des fiducies, tandis que le DNI est généralement plus pertinent pour les investisseurs dans des entreprises.

Il est important de noter que toutes les sociétés ne sont pas tenues de communiquer leur résultat net distribuable. Par exemple, les REIT ne sont pas tenus de divulguer leur DNI.

Résultat Net Distribuable (RDN) vs Résultat Net

Le DNI n'est pas la même chose que le revenu net. Le bénéfice net est une mesure de la rentabilité d'une entreprise, tandis que le DNI est une mesure de l'encaisse distribuable disponible pour les actionnaires.

Bien que ces deux mesures soient importantes, elles servent des objectifs différents. Le revenu net est généralement plus pertinent pour les investisseurs intéressés par la rentabilité globale d'une entreprise, tandis que le DNI est généralement plus pertinent pour les investisseurs axés sur le revenu et intéressés par l'encaisse distribuable disponible pour distribution.

Exemple

Pour illustrer, supposons qu'une entreprise a les revenus et les dépenses suivants pour l'année :

- Chiffre d'affaires total : 100 millions de dollars

- Dépenses totales : 70 millions de dollars

- Gains en capital : 5 millions de dollars

- Pertes en capital : 2 millions de dollars

- Exonération fiscale : 3 millions de dollars

Le résultat net distribuable de la société serait calculé comme suit :

Résultat net distribuable = (Revenus totaux – Charges totales) + (Plus-values – Moins-values) + Défiscalisation

Bénéfice net distribuable = (100 M$ – 70 M$) + (5 M$ – 2 M$) + 3 M$ = 36 M$

Cela signifie que la société dispose d'encaisse distribuable disponible pour distribution aux actionnaires de 36 millions de dollars.

Avantages

Certains des avantages de l'utilisation de DNI sont

- C'est une bonne mesure pour voir si une entreprise dispose de liquidités supplémentaires à redonner aux actionnaires sous forme de dividendes ou de rachats d'actions.

- Le résultat net distribuable est généralement calculé par action, ce qui facilite la comparaison des sociétés de différents secteurs.

- Le DNI est une mesure importante pour les investisseurs axés sur le revenu.

Les inconvénients

Certains des inconvénients de l'utilisation de DNI sont

- Le résultat net distribuable n'est pas assimilable au cash-flow opérationnel (CFFO). Le CFFO est une mesure de la capacité d'une entreprise à générer des flux de trésorerie à partir de ses activités d'exploitation, tandis que le DNI est une mesure de la capacité de l'entreprise à générer des revenus distribuables aux actionnaires.

- Toutes les sociétés ne sont pas tenues de communiquer leur résultat net distribuable. Par exemple, les REIT ne sont pas tenus de divulguer leur DNI.

- Le résultat net distribuable est différent du résultat net. Le bénéfice net est une mesure de la rentabilité d'une entreprise, tandis que le DNI est une mesure de l'encaisse distribuable disponible pour les actionnaires.

Conclusion!

En guise de conclusion, il est clair que le bénéfice net distribuable (DNI) est une mesure financière non conforme aux PCGR de l'encaisse distribuable d'une société disponible pour les actionnaires.

Il s'agit d'une mesure importante pour les investisseurs axés sur le revenu, car elle donne un aperçu de la capacité d'une entreprise à générer des revenus et à effectuer des distributions aux actionnaires. Le DNI ne doit pas être confondu avec le revenu net ou le flux de trésorerie d'exploitation, car il s'agit d'une mesure complètement différente.

Le revenu net distribuable est calculé par action et est généralement plus pertinent pour les investisseurs dans des sociétés, tandis que le revenu net et les flux de trésorerie provenant de l'exploitation sont généralement plus pertinents pour les investisseurs dans des fiducies.

Les fiducies ne sont pas tenues de divulguer leur revenu net distribuable, mais les entreprises qui choisissent de le faire doivent s'assurer qu'elles se conforment à toutes les réglementations applicables de la SEC.

Maintenant, en fin de compte, que pensez-vous du revenu net distribuable (DNI) ? Veuillez nous en informer dans la section des commentaires ci-dessous.